Багато хто чув про конвертовані позики, але не всі розуміють що це таке.

Конвертований позику – це форма відправки інвестицій, придумана для того, щоб швидко перевести гроші в компанію, коли не хочеться возитися з випуском акцій, реструктуризацією компанії, зміною статуту (повірте, в західних конторах це геморой, багато хто не відають що це складна процедура і її слід робити або на старті, коли все «чисто», або коли раунд досить великий ($ 500,000- $ 1,000,000 + з російськими VC, або $ 1.5M + із західними VC), щоб були «вільні» гроші на цю процедуру.

Для довідки: процедура випуску акцій в європейських і американських конторах обійдеться в $ 3-20K в залежності від ступеня «бардаку» в структурі контори і нахабства ваших юристів.

Ви можете зустріти такі синоніми конвертованого позики:

Convertible Loan Agreement (для стислості, CLA, прямо як модель Mercedes-Benz)

Convertible Note Agreement

Convertible Promissory Notes

Це все одне й те саме.

Надалі будемо вживати скорочення CLA = Convertible Loan Agreement, при вказівці на конвертований позику.

Суть конвертації в акції і що таке підписка

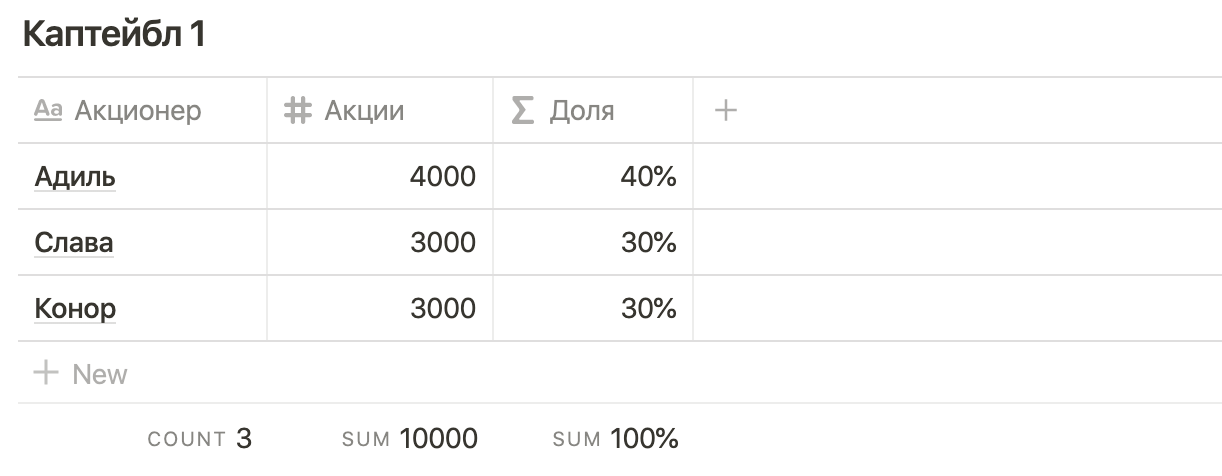

Припустимо, вас 3 засновника, а проект називається «Стартап».

Приходить до вас інвестор Uklad.VC, який готовий інвестувати $ 300K за оцінкою pre-money $ 1.2M. Він каже вам: «панове, тримайте триста, мені зараз не хочеться ні самому витрачати час, ні вас відволікати від продукту і зростання, так що ловіть через CLA з Cap $ 1.2M».

Завантажити шаблон CLA (конвертований позику)

І просто відправляє гроші за договором CLA. А компанія підписує договір і приймає гроші на свій банківський рахунок.

Так в чому сіль про «витрачати час»?

На прикладі російської ТОВ

Оформляється це як правило викупом частини статутного капіталу засновників, але по мені краще збільшувати статутний капітал, емулюючи емісію акцій. Процедура проходить в нотаріуса, куди ФАУНДЕР і інвесторам потрібно з’явитися очно, з дружинами. Організовується це справа 1-2 тижні.

А можна просто одним днем підписати позику і отримати гроші, а цей похід відкласти на потім.

На прикладі європейської компанії з англійським правом

підписується термшіт

Мінімум місяць готується SHA (акціонерну угоду, ShareHolder Agreement)

Потім робиться Subscription Agreement (Договір передплати)

Підписка. Саме за договором підписки SA відбувається переказ грошей в компанію, в рахунок оплати своїх акцій. І ось ви готові не 1 місяць всі ці документи. При цьому телефонуйте в банк компанії, щоб познайомитися. і сказати що ви щас відправите гроші за передплатою, чи потрібно вам щось пред’явити в банк (звичайно ж, потрібно, адже ще AML, KYC – а це що …?).

А можна просто зробити CLA, відправити гроші по ньому і працювати.

Приклади ситуацій використання CLA:

ангельські інвестиції (малі чеки, кожна копійка важлива, витрачати на випуск акцій гроші точно не хочеться)

бридж-раунд (проміжне фінансування вже в проінвестовану раніше компанію, коли ще рано возитися з акціями заново)

синдикати (раунд збирається довго, інвестори потихеньку скидаються в розтягнутому проміжку часу, щоб потім одноразово всім випустити акції)

як спосіб перевести перший транш. Наприклад, інвестор принципово згоден дати $ 1M, але метушня з випуском акцій може тривати пару місяців, а гроші потрібні зараз, тому частина грошей, наприклад, $ 250К, можна відправити відразу через CLA, який потім зарахується як частина оплати за акції (залишиться доплатити $ 750K в даному прикладі).

Ключові пункти конвертованих позик

На що звертати увагу, коли ви бачите документ конвертованого позики? Відповідаю: «як завжди – на економіку і контроль».

Економіка

Відсоткова ставка при поверненні грошей

Яка ставка (так-так, це все одно позику, в ньому повинні бути відсотки), якщо гроші треба буде повернути.

Відсоткова ставка при конвертації в акції

Це така ставка, яку застосовують замість звичайної, якщо позику перетворюється в акції. Буває, що при поверненні ставлять, наприклад, ставку 7% річних, але при конвертації в акції 0%. Я бачив такі варіанти в термшітах для зростаючих компаній. За замовчуванням мало хто так заморочується в наших краях, а відтак просто ставлять єдину ставку – скільки набіжить у відсотках на момент повернення або конвертації в акції, стільки і повернуть грошей, або таку суму зарахують в рахунок оплати нових акцій.

Discount

Який дисконт отримає інвестор до оцінки майбутнього раунду.

Приклад: Uklad.VC вкладає в Стартап $ 300,000 з дисконтом 25%.

Приходить потім крутий фонд Flynn Capital і інвестує $ 2.5M по оцінці $ 10M pre-money.

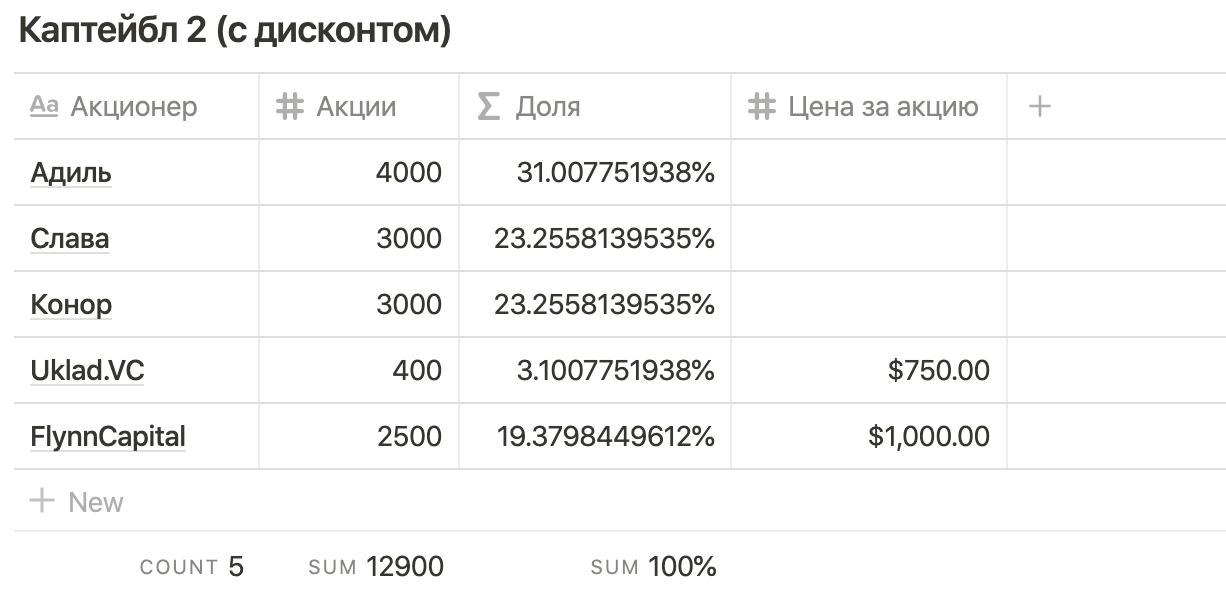

При цьому, на стартап висить мій CLA на $ 300K – його як перетворити в акції (конвертувати)? У мене дисконт 25%, значить я отримаю акції по оцінці $ 10M x (1-0.25) = $ 7.5M.

Порахуємо, яка базова ціна за акцію:

До конвертації CLA і підписки нового інвестора, в компанії 10,000 акцій і вона оцінена в $ 10m pre-money (тому приставка пре- і існує, позначаючи «ДО входу нових інвесторів»).

PPS (price per share) = $ 10,000,000 / 10,000 = $ 1000. на акцію.

Значить Flynn Capital отримає $ 2.5M / $ 1000 = 2500 нових акцій.

Але для Uklad.VC діє дисконт 25%, значить для нього dPPS (discounted PpS) = $ 1000. x (1-0.25) = $ 750.

А значить Uklad.VC отримає $ 300,000 / $ 750 = 400 акцій:

Conversion Cap

Часто ставлять т.зв. «Cap», тобто межа оцінки компанії, при якому відбувається конвертація. Придумано для ситуацій (відразу скажу, що дуже рідкісних!), Коли компанія занадто круто виросла і її оцінка настільки висока, що risk-reward для довшого конвертований позику так собі, бо дав раніше.

Наприклад, нехай Uklad.VC інвестував $ 300,000 під ідею. А вона через півроку вистрілила і стала робити дохід в $ 250,000 на місяць. Тобто було взагалі ніщо, а стало настільки круто, що вже дисконт в 25% з попереднього пункту не виглядає круто, бо стан, в якому була компанія в момент входження раннього інвестора – не тягнула в $ 7.5M pre-money.

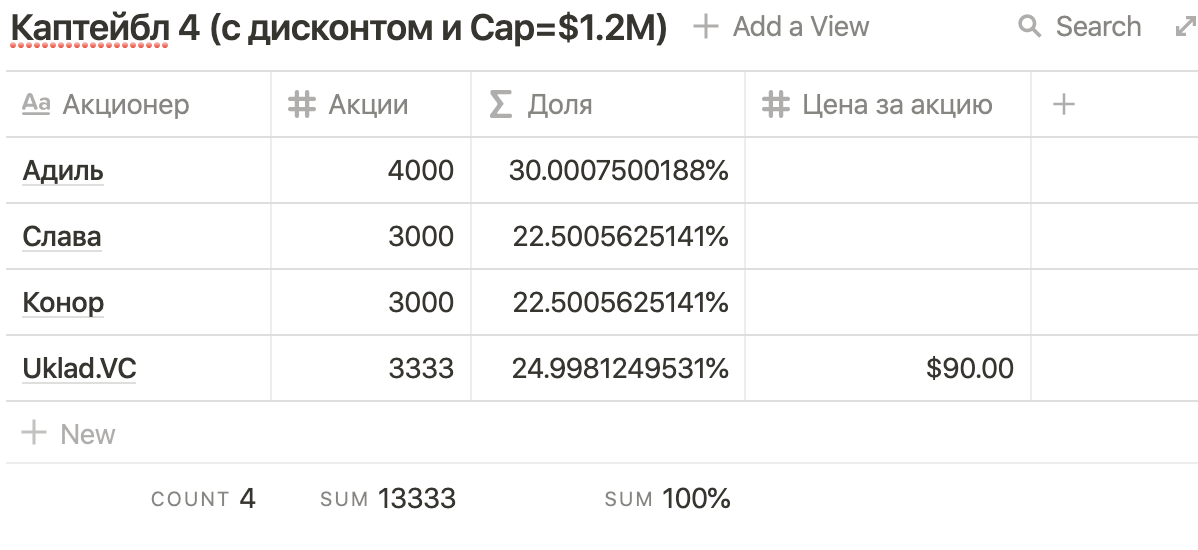

Для цього придуманий Cap – оцінка зверху компанії, вище якої вже не за поняттями ризик виправдовувати. Наприклад, вище я писав, що Cap = $ 1.2M.

Тоді оцінка компанії є мінімум між теперішньою (якщо є дисконт і «кепом» – обмежувачем вгорі):

Valuation = Min [Discounted Valuation; Cap]

І ось трапився раунд з Flynn Capital на $ 2.5M amount, $ 10M pre-money. Flynn Capital також отримують свої 2500 акції, а ось Uklad.VC отримує так:

valuation = Min [$ 7.5M; $ 1.2M] = $ 1.2M

dPPS = $ 1.2M / 10000 = $ 120 ⇒ $ 300,000 / $ 120 = 2500 нових акцій

Відчуваєте, як за набагато менші гроші в підсумку Uklad.VC отримує стільки ж акцій, що і Flynn Capital за $ 2.5M? Для цього і потрібен Cap ( «кеп»).

Maturity і Maturity Cap

Maturity – значить який термін проходить після підписання цього договору, після якого відбувається конвертація при Maturity cap. Така собі дата повернення позики. Аналогічно, коли ви берете іпотеку на 10 років, то Maturity іпотеки це і є 10 років.

Maturity cap – це заздалегідь узгоджена валюація компанії при настанні цієї самої «Матері». Вона, як правило, менше, або дорівнює основному Conversion Cap.

Для чого це потрібно? Вся ідея в тому, щоб дати грошей до збору інвестиційного раунду, при цьому на цей збір дається дедлайн, після якого треба позику або почати повертати, або перетворити в акції компанії. Але якщо раунду не сталося, не зрозуміло до чого застосовувати дисконт (буває, CLA без кепів). Тоді є верховний Maturity Cap.

Однак, чому Maturity Cap може бути менше, ніж Conversion Cap? Та тому що, якщо мета не виконана (раунд не зібраний), повинен бути risk-reward для інвестора, бо на практиці співаються пісні в стилі:

«У нас софт-коммітов від трьох фондів на $ 900,000, так що дайте щас бридж»

«Зараз ми з новим інвестором обговорюємо раунд на $ 3M, допоможіть з паливом дотягнути до цього, потрібно 3 місяці»

У прикладі з хлопцями з стартапів і Uklad.VC, останній додатково в договорі CLA вказує, що Cap = $ 1.2M, але Maturity Cap = $ 900K і термін Maturity = 1 рік.

І ось минає рік, компанія ледве працює в нуль (раз раунд не зібрали за рік, значить не було вибухового зростання, на який злітаються фонди). Настає Maturity.

PPS = $ 900,000 / 10,000 = $ 90.

Uklad.VC отримує $ 300,000 / $ 90 = 3333 (округлення, друзі, при розрахунку випуску акцій ЗАВЖДИ йде за математичними правилами, в даному прикладі було 3333.3333, тому округлення в меншу сторону. І тепер Uklad.VC володіє майже 25% контори. З такою часткою вже є мотивація допомагати далі.

Контроль

Захист міноритаріїв

Список базових захистів міноритаріїв. Як правило прості вето-права на випуск нових акцій і прийняття нових конвертованих позик від третіх осіб, або інших equity-інструментів (типу SAFE).

Рада директорів

Відразу після підписання договору CLA – чи хоче інвестор посадити свого представника, заради виконання вето-прав? Зазвичай, якщо такий позику від $ 500K фонди роблять це умовою, щоб контролювати свої акціонерні права. Навіщо це робиться?

Справа в тому, що процедура Equity Financing (оплата акцій, отримання сертифікатів акціонерів і зміна статуту, що дає інвестору-як-акціонеру вето права) ще не здійснена, і потрібно тимчасово компенсувати відсутність вето-прав (захист міноритаріїв), поки equity-раунд ( він же equity financing) не трапився.

Висновки

Про нюанси

У CLA можна зробити Maturity, Maturity Cap.

А ось в SAFE таких понять немає. Тому все більше інвесторів (та що вже таїти, ми самі теж) все менше використовує SAFE, все більше CLA, а то з SAFE ні механізму грошей повернути (якщо компанія реально захоче і зможе повернути), ні risk-reward нормального з Maturity.

Також, до слова, в сейфах (SAFE) Нормальна пропишеш свої реальні інвесторські забаганки у вигляді Reserved matters, борда ітд.

Бо вважається, що не можна редагувати документ SAFE.

В загальному

Не лякайтеся слова «позика».

Конвертований позику – нормальна практика.

Всі пишуть їх по різному, але коли ти бачиш десятки CLA в рік – в сухому залишку там одне й те саме. Не знаю, чи то юристи хочуть нотку унікальності додати, то чи реально у фондів різні заморочки, правда це найцікавіше.

Врахуйте, що розрахунки до прикладах можуть значно ускладнитися, коли приходить крутий інвестор і пише фрази з серії «the company must allocate additional ESOP and convert outstanding convertible notes which shall be included in the pre-money valuation». Не впевнений, що вам це буде цікаво.

Чим простіше угода, тим краще. Чим простіше CLA – тим краще.

На жаль, часто доводиться робити ускладнення, наприклад, KPI ставити штрафні на зниження валюаціі в разі недосягнення якихось метрик (по виручці, по DAU, ітд). В реальності самі фонди мало хочуть задрачивавший на ці KPI, але доводиться, бо ФАУНДЕР хочуть для себе умови кращі (вище оцінка). Інвестори можуть піти на зустріч.

Якщо CLA – в англійському праві, то норм.

Якщо в російській – я хз, підключайте юриста, у нас в наших широтах є тема, що гендіра несе фідуціарні зобов’язання і якщо він накосячілі, знайдеться спосіб з нього струсити цей конвертований позику. Врахуйте це, якщо в РФ на ТОВ CLA підписуєте, вивчіть свого інвестора краще.

Источник: uklad.vc